Kes Lindberg (17/12/2025) tunjuk bagaimana aset pemegang polisi boleh terdedah. Ketahui cara AI memantau transaksi pihak berkaitan dan kurangkan risiko.

AI Pantau Aset Insurans: Pelajaran Kes Lindberg

Pada 17/12/2025, Mahkamah Rayuan North Carolina mengekalkan sekatan ketat terhadap pergerakan aset syarikat-syarikat berkaitan dalam empayar insurans bernilai kira-kira AS$1.2 bilion. Isunya bukan sekadar drama korporat—ini cerita tentang bagaimana dana pemegang polisi boleh terperangkap dalam rangkaian syarikat berkaitan, dan betapa agresifnya pihak berkuasa menggunakan alat seperti perintah sekatan sementara (TRO) dan receivership untuk mengawal risiko.

Bagi pemain industri insurans dan pengurusan risiko, kes ini jadi peringatan yang jelas: risiko pihak berkaitan (related-party risk) bukan risiko “atas kertas”. Ia bergerak melalui transaksi, pinjaman, pemindahan ekuiti, bayaran perbelanjaan peribadi—dan semuanya boleh berlaku laju. Saya berpendapat, di sinilah AI dalam insurans dan pengurusan risiko patut diberi tempat yang serius: bukan untuk menggantikan penguatkuasaan, tetapi untuk membuat pengawasan transaksi jadi lebih awal, lebih tepat, dan lebih konsisten.

Apa yang sebenarnya berlaku dalam kes Lindberg (dan kenapa ia relevan)

Kes ini penting kerana ia menunjukkan corak yang biasa dalam krisis institusi kewangan: wang pelanggan/pemegang polisi dialihkan ke aset yang sukar dinilai, sukar dicairkan, dan dipengaruhi oleh pihak yang sama.

Dalam kronologi yang dilaporkan, empat syarikat insurans yang dibeli pada 2014—termasuk entiti dalam status liquidation dan rehabilitation—telah melabur sehingga 40% aset ke dalam syarikat-syarikat berkaitan (affiliated entities). Mahkamah menyifatkan tindakan ini menyebabkan sekitar AS$1.2 bilion dana yang dipegang untuk pemegang polisi “masuk” ke syarikat bukan insurans yang juga berada di bawah kawalan individu yang sama.

Apabila had pelaburan bersekutu dikurangkan daripada 40% kepada 10% (bermula 11/2016), kebimbangan utama pihak berkuasa ialah mismatch antara pelaburan dan liabiliti pemegang polisi—ringkasnya: aset tak cukup selamat/cecair untuk membayar tuntutan apabila perlu.

TRO dan receivership: alat penguatkuasaan yang “hands-on”

Mahkamah dan pihak berkuasa tidak hanya mengeluarkan arahan umum. Mereka pergi lebih jauh:

- TRO melarang penjualan/penjejasan nilai syarikat peminjam tertentu (SACs).

- Skop sekatan melebar kerana struktur syarikat yang kompleks.

- Seorang receiver terhad dilantik untuk memantau pematuhan.

- Had transaksi tanpa kelulusan mahkamah diturunkan, termasuk ambang AS$10,000 kemudian AS$5,000, dengan keperluan notis awal 72 jam.

Panel mahkamah sendiri mengakui kesan amalan ini: ambang AS$5,000 dan keperluan kelulusan boleh “membekukan” operasi kewangan harian. Tapi itulah mesejnya—apabila perlindungan pemegang polisi dipertaruhkan, mahkamah sanggup mengutamakan kawalan risiko berbanding “keselesaan operasi”.

Risiko pihak berkaitan: masalah sebenar ialah keterlihatan (visibility)

Jawapan paling terus terang: kebanyakan organisasi bukan gagal kerana tiada polisi, tetapi kerana tiada keterlihatan transaksi hujung ke hujung.

Dalam kes seperti ini, masalahnya jarang berupa satu transaksi besar yang jelas salah. Biasanya ia gabungan:

- banyak entiti (insurer, reinsurer, holding company, SPV)

- transaksi bersilang (intercompany transfers)

- instrumen kompleks (preferred equity, pinjaman, cagaran)

- pembayaran kecil tapi kerap (perbelanjaan peribadi, yuran, “reimbursement”)

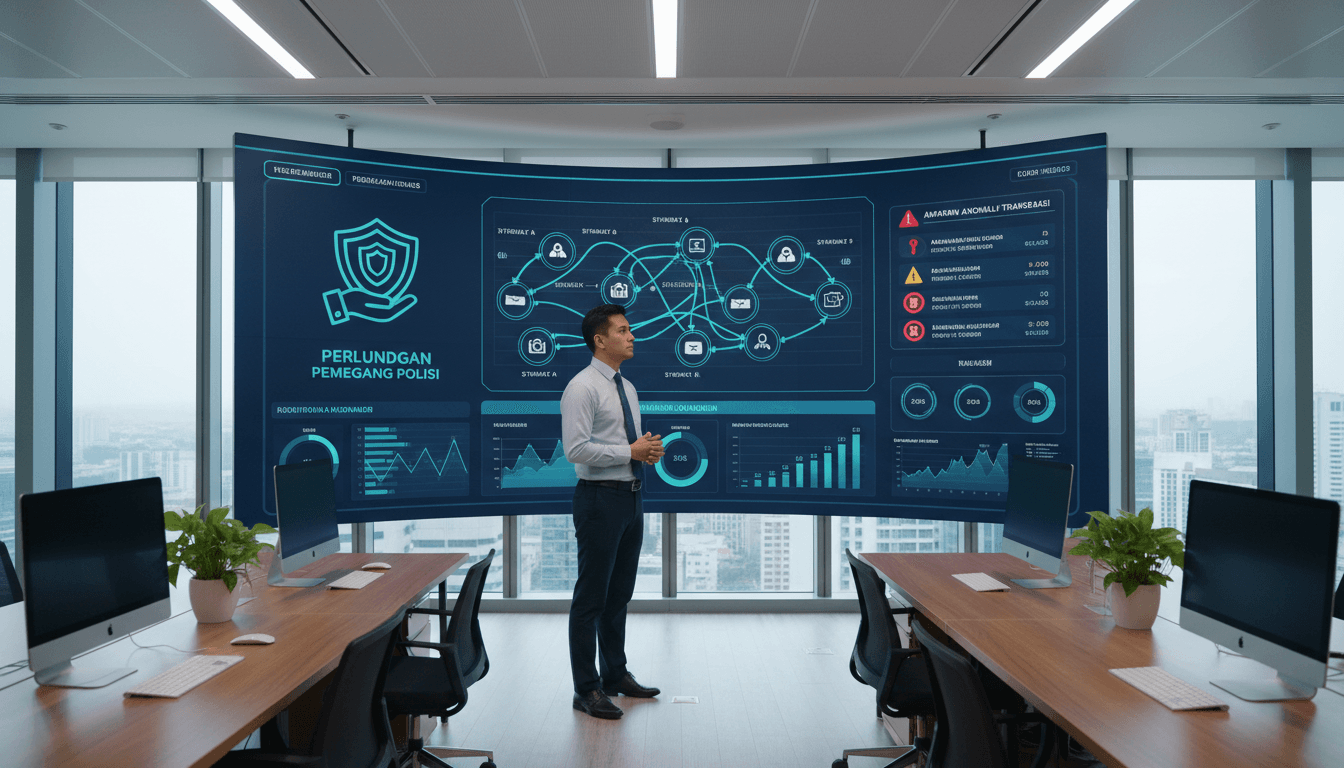

Tiga “red flag” yang AI boleh kesan lebih awal

AI yang dipadankan dengan data perakaunan, perbankan, dan rekod pelaburan boleh mengesan corak yang manusia sering terlepas—terutama bila volum transaksi tinggi.

-

Transaksi berulang merentas entiti berkaitan

- AI boleh membina graf hubungan (entity graph) dan menanda pemindahan yang kerap antara syarikat yang berkongsi pengarah/pemilik.

-

Penggunaan dana tidak selari dengan tujuan entiti

- Contoh: dana daripada entiti yang sepatutnya mengekalkan kecairan untuk liabiliti pemegang polisi digunakan untuk item yang kelihatan seperti kos peribadi atau tidak berkaitan.

-

Kelajuan perubahan struktur pemilikan/ekuiti

- Transaksi besar seperti pemindahan ekuiti ratusan juta dalam masa singkat patut mencetuskan alert automatik untuk semakan segera.

Ayat yang saya pegang dalam pengurusan risiko: “Penipuan jarang bermula besar; ia bermula boleh lepas.” AI membantu kita menutup ruang “boleh lepas” itu.

Di mana AI paling praktikal untuk pemantauan aset insurans

Jawapan ringkas: AI paling berguna pada lapisan pemantauan transaksi, pematuhan had pelaburan, dan amaran awal risiko kecairan—bukan semata-mata pada laporan suku tahunan.

1) Pematuhan automatik untuk had pelaburan bersekutu

Dalam kes Lindberg, isu besar ialah had 40% yang kemudian jadi 10%. Dalam dunia sebenar, had seperti ini wujud dalam banyak bentuk:

- had pelaburan pihak berkaitan

- had pendedahan sektor

- had aset tidak cair

- had konsentrasi penerbit (issuer concentration)

AI boleh menjalankan semakan harian (malah masa nyata) dengan logik seperti:

- klasifikasi pelaburan (liquid/illiquid)

- pemetaan benefisial owner

- pengiraan pendedahan “look-through” (contoh: dana yang memegang aset berkaitan)

Hasilnya: bukan menunggu audit atau “akhir bulan”, tetapi amaran awal sebelum had dilanggar.

2) Pengesanan anomali transaksi (transaction anomaly detection)

Jika organisasi masih bergantung pada sampling manual, risiko terlepas memang tinggi. Model anomali boleh menanda:

- transaksi di luar pola biasa

- penerima bayaran baharu yang berkaitan

- transaksi pecah-pecah (structuring) di bawah ambang kelulusan

- transaksi hujung minggu/cuti yang ganjil

Dalam konteks TRO dengan ambang kelulusan (contohnya AS$5,000), AI juga boleh membantu mengesan corak “mengelak ambang”—contoh, beberapa transaksi AS$4,900 berulang.

3) Skor risiko kecairan berasaskan ramalan

Ini bahagian yang sering dilupakan. Pengawal selia bimbang tentang “mismatch” aset-liabiliti. AI boleh membina skor risiko kecairan dengan input seperti:

- jadual tempoh matang aset

- unjuran tuntutan (claims forecast)

- sensitiviti kadar faedah

- haircuts untuk aset sukar dijual

Bila skor melepasi ambang, sistem boleh mencadangkan tindakan: tambah kecairan, kurangkan pendedahan pihak berkaitan, atau hentikan transaksi tertentu sehingga semakan selesai.

Bagaimana organisasi boleh bina sistem pengawasan berasaskan AI (tanpa jadi projek “gajah putih”)

Jawapan terus: mulakan dengan data yang paling mudah dicapai dan risiko yang paling mahal jika terlepas.

Langkah praktikal 90 hari

-

Inventori entiti & hubungan pemilikan

- Senaraikan semua entiti berkaitan, pengarah, pemegang saham benefisial, akaun bank, dan sistem perakaunan yang digunakan.

-

Wujudkan “single source of truth” transaksi

- Satukan feed: bank statement, GL, pelaburan, vendor payments.

-

Tetapkan peraturan asas (rules) sebelum model AI

- Contoh: “Transaksi ke entiti berkaitan melebihi RMX memerlukan semakan dua peringkat.”

-

Tambah lapisan AI anomali

- Model anomali yang baik tak perlukan label penipuan yang banyak. Ia belajar pola normal dahulu.

-

Bina proses respons (playbook)

- Alert tanpa tindakan ialah bunyi bising. Tetapkan siapa semak, SLA, bukti diperlukan, dan bila transaksi dibekukan.

KPI yang patut dipantau

- Masa purata untuk mengesan transaksi berisiko (MTTD)

- Masa untuk menutup kes (MTTR)

- % alert yang benar-benar memerlukan tindakan (precision)

- Bilangan transaksi pihak berkaitan yang tidak dipetakan (unknown affiliates)

Saya tegas tentang satu perkara: AI bukan “projek IT”. Ia alat kawalan dalaman dan pengurusan risiko. Pemilik sebenar ialah Risk, Compliance, Finance—dengan IT sebagai pemudah cara.

Soalan lazim: “Kalau mahkamah pun boleh ‘freeze’ transaksi, kenapa perlu AI?”

Jawapan paling mudah: mahkamah masuk bila keadaan sudah kritikal. AI membantu sebelum ia jadi kritikal.

TRO, receivership, dan litigasi ialah mekanisme tindak balas selepas kerosakan kepercayaan berlaku. AI—bila diletakkan pada tempat betul—memberi:

- pencegahan (alert awal)

- kebolehkesanan (audit trail automatik)

- konsistensi (semakan setiap hari, bukan ikut siapa yang bertugas)

Dan untuk pasaran insurans, kelebihannya jelas: lebih cepat kesan pergerakan aset yang meragukan, lebih cepat lindungi pemegang polisi, lebih cepat pulihkan kestabilan.

Penutup: Kes Lindberg ialah amaran—dan peluang untuk buat lebih baik

Keputusan 17/12/2025 mengesahkan satu realiti yang ramai cuba elak: bila struktur pelaburan pihak berkaitan menjadi terlalu tebal, penguatkuasaan akan jadi lebih keras—dan operasi boleh tersekat. Dari sudut pemegang polisi, itu harga yang wajar untuk keselamatan. Dari sudut pengurusan syarikat, itu tanda kita perlukan sistem pemantauan risiko yang lebih proaktif.

Dalam siri “AI dalam Insurans dan Pengurusan Risiko”, saya melihat kes ini sebagai contoh paling jelas mengapa AI untuk pematuhan transaksi, pengesanan anomali, dan pemantauan aset pihak berkaitan bukan lagi pilihan kosmetik. Ia cara praktikal untuk kurangkan risiko reputasi, risiko kecairan, dan risiko penguatkuasaan.

Jika organisasi anda mempunyai rangkaian subsidiari, pelaburan merentas entiti, atau proses kelulusan transaksi yang masih manual, ini masa yang sesuai untuk audit semula: adakah kita benar-benar nampak aliran wang—atau kita hanya nampak laporan selepas semuanya berlaku?